車を買う時には、3つの支払方法がある。

- 現金

- 通常ローン

- 残価設定クレジット

それぞれの支払方法のメリットデメリットをお話ししよう。

そして、最近はやっている残価設定クレジットについては、さらに詳しくお話していこう。

現金支払い

現金支払いのメリット

現金支払いのメリットは何といっても、余計な利息がかからないことと月々の返済を気にする必要が無い、ということだ。

ちなみに私は、社会人になってからは、お金をためて比較的安い中古を現金一括で買っている。

金利は最近低くなってきているとはいえ、やはり無駄な利息は支払わないにこしたことはない。

月々の返済もいちいち気にしないのが精神衛生上よいだろう。

こういう考え方のもと、現金一括で車を買う人は意外と多い。

現金支払いのデメリット

現金支払いのデメリットは、高価な車を買うのは難しいこと、手元のお金が一気に減ってしまうことだ。

現金支払いをするには当然ながら、手元に現金がなければならない。

数十万から100万円ほどであれば用意することは比較的難しくはないが、200万、300万となると難しいこともあるだろう。

したがって、安い車であれば良いのだが、高い車を現金一括で買うのは、計画的に積み立てておかないと途端に難しくなる。

また、お金が一気に出ていくので、支払いをした後は一時的にお金が減ってしまう。

そのお金がなくなっても大丈夫かどうかは個人個人の収支の状況から判断することになるだろう。

通常のローン

ローンのメリット

私は学生時代に最初の車を買う時、ローンを組んで買った。

ローンのメリットは、分割して支払うことができるので、学生のように収入が低くても買えたり、一括では買えないような高価な車が買えることだ。

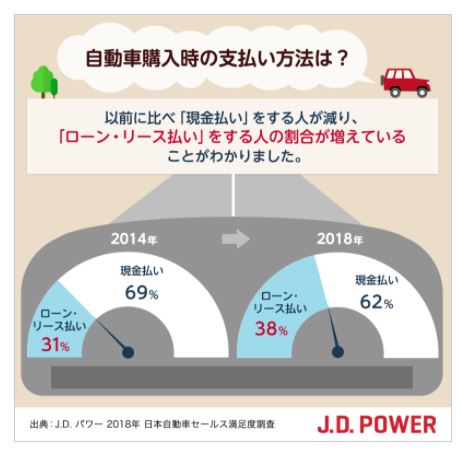

JDパワーの調査によると、2019年時点ではローン利用は約4割とのことだ。

意外と少ないという印象。

ローンのデメリット

ローンのデメリットは利息が付くことで、支払総額自体は高くなってしまうことだ。

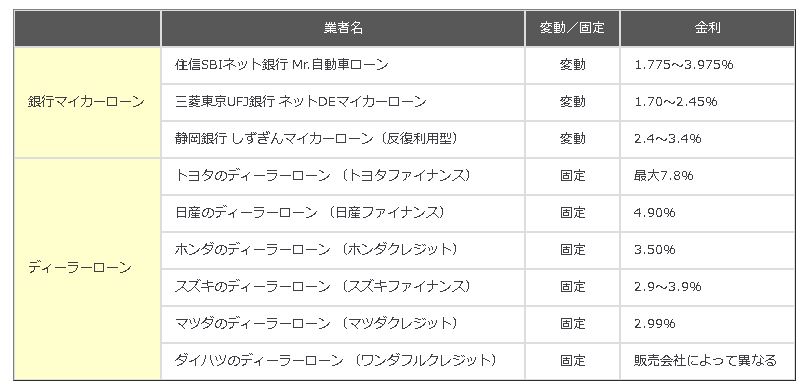

ただ、利息はピンキリで、銀行、ディーラー、中古車販売店でも異なる。

銀行のマイカーローン

安いところは例えば横浜銀行の最低金利が0.9%からあり、そこから2%くらいまでが多い印象だ。

とはいっても、公表されている最低金利は、銀行口座を持っているとか、預入金額が一定以上とか、ローン金額が一定以上とか、様々な条件を満たした上での優遇金利ということが多い。

こういった優遇のない、いわゆる一見さん向けには大体2%~3%程度が多く見受けられる。

銀行から借りる場合は、そのような条件を確認しておくべきだ。

例えば、群馬銀行は優遇金利の条件をかなり詳しく開示している。

他の銀行が「当行での審査の上、利率を決定します」とか「住宅ローンをご利用の方は、2.5%~3.3%のところ1.9%~2.7%に優遇」くらいにしか書かれていないところが多い中、条件が明確だ。

他の銀行もだいたいこのような感じと見てよいだろう。

群馬銀行の優遇条件では、給与口座で0.3%、WEB契約で0.2%、合計0.5%で2.8%での借り入れ、というのが現実的かなと個人的には思う。

ディーラーの提携ローン

ディーラーから車を買う場合は、同時にローンを勧められることがある。

これが提携ローンで、トヨタファイナンス、日産フィナンシャルサービス、といったまさにそれぞれのメーカーの系列会社だ。

これらは、審査が早く、比較的通りやすいというメリットはあるが、反面、銀行よりは金利が高い傾向にある。

たまにキャンペーン金利1.99%とかを広告で見かけたこともあるのではないだろうか?

このように、安くて2%程度、だいたい4%~5%が多い。

銀行は優遇のない店頭金利でも大体2%~3%が多いので、そこよりも総じて高く、金利の高さがデメリットということになる。

具体的に各社の公式サイトでは見当たらなかったので、参考としてガリバーのサイトで紹介されていたものを引用させていただく。

残価設定クレジット

本題の残価設定クレジットだ。

残価設定クレジットとは、購入価格全体から、あらかじめ決められた残価を引いた金額を、設定した期間で月々支払っていくという仕組みだ。

そして、最終支払の時に売却か、乗り続けるかを決定する。

売却であれば、残価の金額で買い取ってもらえるため、そこで支払いは終了する。

乗り続ける場合は、残価を支払って、改めて購入することになる。

これだけだとわかりづらいので、具体的な金額で説明しよう。

例えば、以下のような条件で残価設定クレジットで購入したとする。

- 総額:300万円

- 残価:50万円

- 期間:36か月(3年)

この場合、総額から残価を引いた250万円の部分を35か月間毎月返済していく。

そして、最後の36回目に売却するか、50万円支払うかを決めるのだ。

残価設定クレジットのメリット

残価設定クレジットのメリットは、大きく分けて以下の通りだろう。

- 月々の支払が少なくて済む

- 新車を乗り継ぐことができる

- メンテナンス費用がほぼかからない

- 3年契約の場合、車検費用がかからない

月々の支払額が抑えられるというのは、まさに謳い文句通りだ。

実際、残価を引いた部分だけ支払えばよいので、確かに支払額は抑えることができる。

新車を乗り継ぐことができるというのは、新車派の人には大きなメリットだろう。

実際3年で新車を乗り継ぐという乗り方は、最初の車検を受けず、リセールバリューが高いうちに売ってしまう、という考え方があり、意外とポピュラーな選択肢だ。

新車が月々割安で乗れるのであれば良いという考え方もあるだろう。

最初の3年は、当然ながらメンテナンス費用もほとんどかからない。

ガソリンは別として、かかったとしてもエンジンオイルを2~3回換えるかどうかだろう。

メンテナンスでは比較的高価な部類のタイヤやブレーキといった部品は、乗り方にもよるが3年では換える必要はないだろう。

新車の乗用車の車検は、初回は3年目だ。

つまり、3年目に車を返却してしまえば車検は受ける必要がない。

残価設定クレジットのデメリット

残価設定クレジットのデメリットも見てみよう。

ここまでだと、いいこと尽くしのように聞こえるが、当然そんなうまい話はない。

- 同じ金利・期間ならば支払総額が通常のローンよりは割高になる

- 走行距離の制約がある

- 傷やへこみがあると残価が下がる

- カスタマイズはできない

同じ金利、期間なら通常のローンの方が支払総額が少ない。

これは、残価設定クレジットのよくある勘違いだ。

300万円で残価50万円の車の場合、確かに月々は250万円分だけでよいのだが、利息は300万円全体にかかっている。

残価の50万円は免除されているわけではない。

残価設定クレジットのメリットは月々の支払額が抑えられるというのがあるが、これは裏を返せば、元金の減り方が遅いということだ。

利息は元金×金利で計算されるので、元金の減りが遅いということは利息が余計にかかってくるということだ。

実際に比べてみよう。

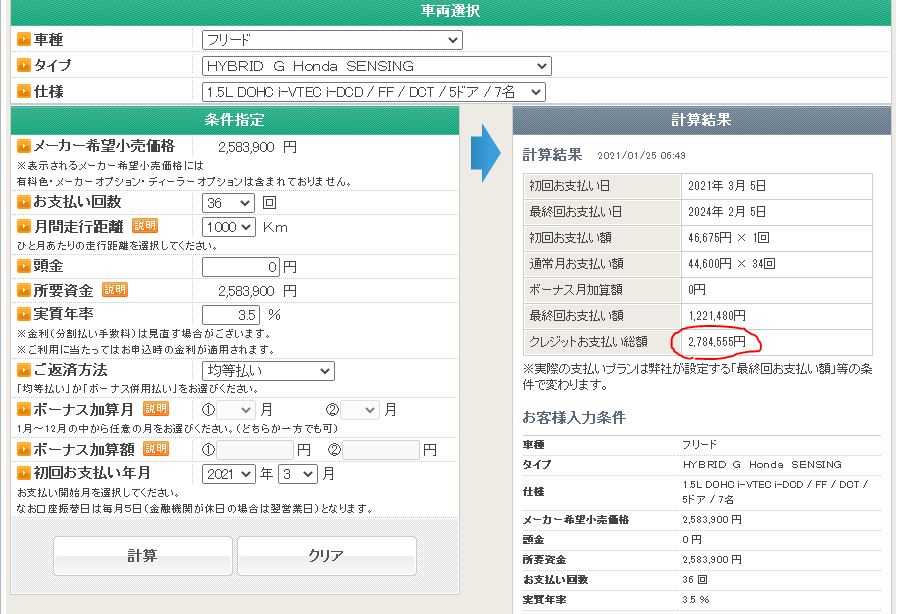

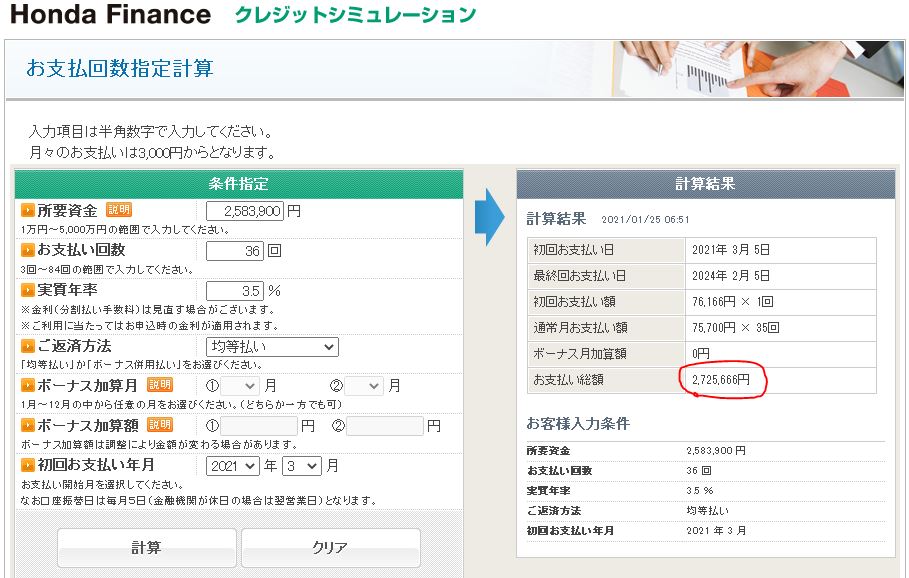

ホンダのフリードを例に、ホンダのサイトでシミュレーションをしてみた。

結果的に、月々は約3万円ほど残価設定クレジットの方が安いが、

総額は約5万9千円ほど残価設定クレジットの方が高くなった。

まずは、残価設定クレジットの支払総額だ。

月々は46,675円で、総額は2,784,555円。

https://www.honda.co.jp/HFC/auto/zankure/

続いて、通常のローンだ。

月額は76,166円、総額は2,725,666円だ。

https://www.honda.co.jp/HFC/auto/credit/

走行距離の制約というのは、よくあるのが月に1,000Km(3年36,000Km)までという制限だ。

これを超えると、1kmあたり5円~10円といった支払いをしなければならない。

つまり、通勤などで長距離を走る場合はそれだけで月1,000Kmを超えてしまうという場合もあるので、あまりお得とは言えないだろう。

あてのないドライブや旅行などもちょっと制限されるのは、私個人的には耐え難いな。

最後にディーラーに売却するので、傷やへこみがあると残価に影響する可能性がある。

一応、査定基準で100点以内であれば査定額が変わらないことが多い。

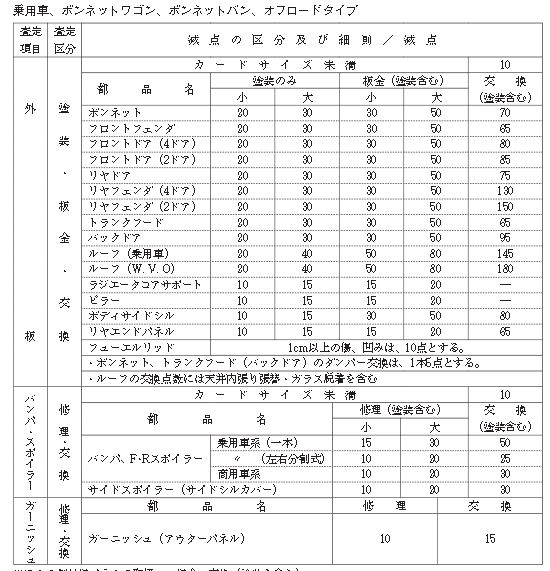

1センチ未満の傷は0点、1センチ以上クレジットカード大の大きさの傷は10点、A4サイズまでは15~30点…といった具合だ。

一般社団法人日本自動車査定協会がこのような一覧表を出しているので抜粋してご紹介する。

http://www.jaai.or.jp/jaaiimage/pdf/sateikijun180320/handbook180320-04.pdf

次に、人によってはあまりデメリットとは言えないかもしれないが、カスタマイズはできない。

厳密にはできなくはないのだが、売却する場合には元に戻さなければならない。

簡単に取り外しができるような部品(カップホルダー、延長シガーソケット等)であればよいのだが、サスペンションやマフラーなどの脱着が大変な部品は事実上交換できないと考えてよいだろう。

残価設定クレジットの根本的な問題

残価設定クレジットは、メリットデメリットだけでなく、根本的な問題がある。

それは、車が自分のものにならない、ということだ。

最終的に残額を支払えば自分のものにはなるのだが、そうなると、普通のローンを銀行で組んだ方が金利が安くなるので、残価設定クレジットの意味がなくなる。

もう車に乗らない、というのなら返却して終わり、でもいいだろう。

だがもし、車に乗り続けたいと思うのなら、残価でディーラーに引き渡し、新たな車を購入しなければならなくなる。

月々の負担が軽いとはいえ、乗り続ける以上は結局お金を途切れることなく払い続けなければならない。

そうなるともはや、ディーラー側が得することになる。

新車は継続的に売れるし、利息も入ってくるし、顧客の囲い込みもできる。

というか、まさに販売側の狙いがこれだからだ。

もし、車を所有したいというのならば、残価設定クレジットは選択しないのがよいだろう。

残価設定クレジットで得する人は?

以上のように残価設定クレジットにはメリットデメリットがあり、このメリットを享受できる人が得すると言えるだろう。

つまり、新車を乗り継ぎたい、走行距離はそれほど伸びない、カスタマイズに興味がない、事故を起こしたり車に傷をつけたりしない、そして、最終的に車を所有するつもりがない、という人だ。

このような人は、残価設定クレジットが向いていると言えるだろう。

まとめ

車の買い方について、現金、ローン、残価設定クレジットの3つを比べてみた。

それぞれ一長一短があり、あなた自身の収入、支出の状況によってうまく使い分けるのがいいだろう。

現金は、利息がかからない代わりに、一気に手持ちのお金が減る。

ローンは、利息はかかり、月々の支払を気にしなければならないが、分割払いなので手持ちの現金の減りは遅くなる。

ただ、残価設定クレジットは月々の支払は確かにローンよりは安くなるのだが、自分でその車を所有したいとなった場合は、結局ローンよりも高い金額を支払わなければならない。

新車を安く乗り継ぐことはできるとはいうものの、乗っている限りはいつまでもお金を払い続けなければならない。

新車なので、メンテナンス費用や3年で返却する場合は車検もほぼ必要ないというメリットがあるので、そのあたりも納得の上で残価設定クレジットを使うとよいだろう。

個人的には、安い中古車を乗りつぶすというのが一番お金がかからない乗り方だとは思っている。

(少なくとも国産車は)

中古車については、こちらの記事が参考になるだろう。

コメント